发布日期:2024-11-11

零食折扣店正在上演一面抢滩、一面转型的戏码。

9月底,零食折扣店品牌零食有鸣对外宣部,正式进军“批发超市”新业态。在国庆期间实现189家门店同时开业。这种模式既保留了零食业务的特色,又拓展了冻品、百货、日化等品类商品品类,并打出“一件也是批发价”、“样样都是批发价”等宣传口号。这是把零食折扣店的逻辑扩充更多品类。

不止零食有鸣,其他品牌也纷纷发出转型信号。今年8月,零食量贩品牌“爱零食”宣称将进军便利店领域;9月,零食优选旗下品牌惠真批发超市开始铺货;恰货铺子通过扩充米面粮油等品类向特价超市转型;来伊份也在今年开出了首家仓储会员店,面积达2500平方米,主要面向家庭、企业及组织性采购,会员年费99元……

可以看出,零食折扣赛道正在企图摆脱零食领域内卷,寻求增量市场。以硬折扣批发超市为代表的零售形态,正成为赛道玩家和资本重点关注的领域。可以预测,硬折扣批发超市赛道接下来也会更加拥挤。

用零食折扣店逻辑做折扣超市,模式相通

零食折扣做折扣超市靠谱吗?

我们需要从几点来看。首先都是做标品“折扣”的商业模式,从运营模式和开店逻辑上都是相通的,能够将其供应链优势延伸到更多的品类。

其次从消费市场角度来看,超市的消费品类、频次都远高于零食。生活用品大多是必需品,消费者的性价比需求更高。

华泰证券曾在研报中做过一项测算,零食在各个销售渠道的流通环节都存在加价的情况,加价现象最严重的当属KA卖场,最高甚至能达80%,而在传统流通渠道和BC超市也有60%左右。最低的加价渠道发生在零食量贩场景下,整体加价在36%左右,如果除去品牌商的溢价,渠道部分加价仅在26%左右。这也意味着,折扣零食品牌开超市,会有“低价”信任度。

当然难点也依然存在。比如折扣超市对比折扣零食店,品类要求更多,如何做到供应链优化后的极致性价比,这是一大核心考验。

同时,硬折扣超市赛道也同样涌现出一些区域头部品牌,比如总部位于湖北武汉的惠购猩品牌折扣批发超市,

惠购猩是基于社区商圈场景,服务于社区居民的全品类硬折扣连锁超市。我们比便利店的产品类目更丰富,比传统超市产品更精炼,售价更低。像零食很忙、零食有鸣等,他们专做零食品类,而我们是全品类,我们多了烟酒,米面粮油,日化百货等,同时我们比传统超市同产品售价更低,开店面积更灵活。

“零食折扣店开拓超市,最大的优势在于,它们大体的消费人群相同,背后的供应链对接模式也基本相同,所以拥有开店经验的零食折扣店,对于折扣超市业态同样可以快速跑出来,把门店规模做上去。”业内人士表示。

「零售商业评论」认为,零食折扣向超市延伸,对于企业自身运营能力和加盟商实力也会是更大考验,需要在规模发展和单店效益之间找到平衡点。

零食折扣店,走向转型之路?

回到零食折扣赛道的竞争来看。目前的零食折扣头部平台门店数量已经超过25000家,且马太效应明显,头部几家品牌已经能持续霸榜,而跟不上开店速度的品牌或许将在下一轮竞争中洗牌。

所以赛道很多玩家都在纷纷谋求转型。此前有媒体对近一百家量贩零食品牌进行了调查,发现超过三分之一的品牌正在或计划进行转型和升级。

赵一鸣创始人也赵定曾坦言,“同行竞争越来越激烈了,我们必须找寻新的风口。”

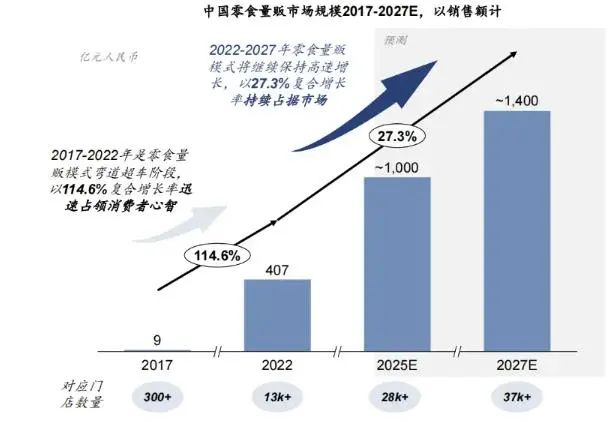

《中国零食量贩行业蓝皮书》显示,2017-2022年零食量贩模式市场规模呈现爆发式增长,复合增长率达114.6%。随着未来门店数量增长,零食量贩市场规模预计从2022年的407亿元增至2027年的1400亿元。

图片来源:《中国零食量贩行业蓝皮书》

「零售商业评论」认为,零食折扣在跑马圈地之后,将进入精耕细作。规模更大的话,不再单纯卷价格,会倒逼企业从供应链、产品等方面去提升自身的独特竞争优势。

而接下来的市场竞争要逐渐找到壁垒和差异化。

我们认为主要应对策略,一是通过跑马圈地的规模化优势,进而升级成供应链优势。随着门店数和日销量的提升,掌握对供应链端的话语权,最后持续建立低价、折扣的供应链绝对优势。同时规模效应起来后,降低运营成本,提高单店盈利能力,这样加盟体系才能更稳固。

第二个点,是做自有品牌。差异化商品才能避开同质化竞争,同时自有品牌的毛利相对更高,可以更多利给消费者,形成价格优势。

第三个点则是向其他品类、其他业态延伸,如前述开折扣超市,亦或者向便利店和会员店的创新探索。

信达证券研报指出,行业有望强者愈强,具备核心竞争优势的头部品牌将不断挤压小品牌或者弱势品牌的市场份额,行业终局到底是“几超多强”还是 “多强鼎立”跟行业头部品牌间的竞争力差距有关。

虽然市场竞争格局目前仍存变数,但综合来看,新玩家入局零食折扣赛道机会已经不大了。

Copyright © 2025 All rights reserved. 武汉猩猩商业管理有限公司 版权所有

鄂ICP备2024068843号-1